บทความ ข่าวสาร กิจกรรม

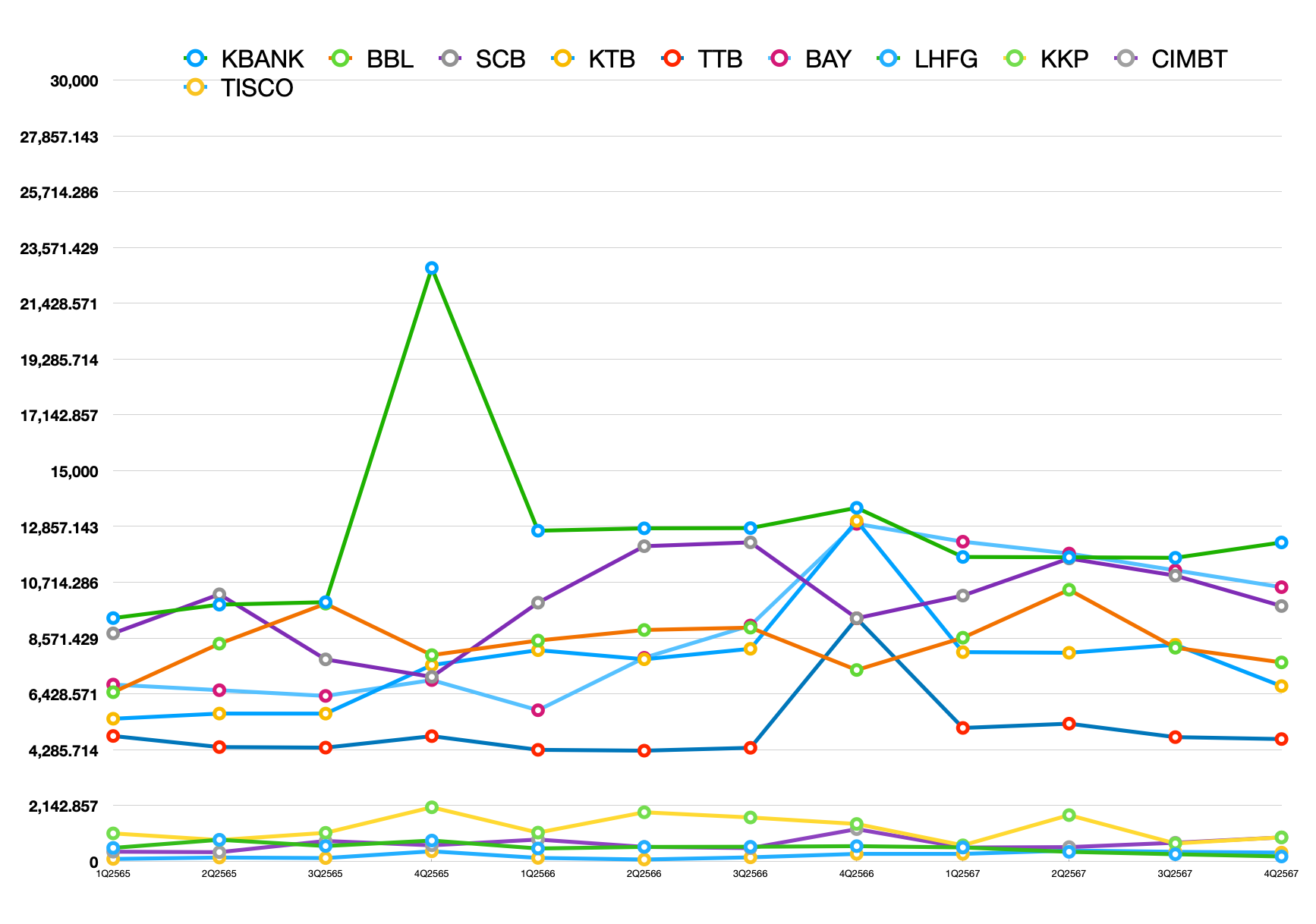

เทรนด์ผลขาดทุนด้านเครดิต BANK ใหญ่ ย้อนหลัง 12 ไตรมาส ปี 65-67

P/E YIELD ราคา (%)

สรุปแนวโน้มไตรมาส 4 ปี 2567 และมุมมองต่อปี 2568

ข้อมูลผลขาดทุนด้านเครดิต 4 ปี 2567 แสดงแนวโน้มที่ลดลงสำหรับธนาคารหลายแห่งเมื่อเทียบกับปีก่อนหน้า (2566) ตัวอย่างเช่น:

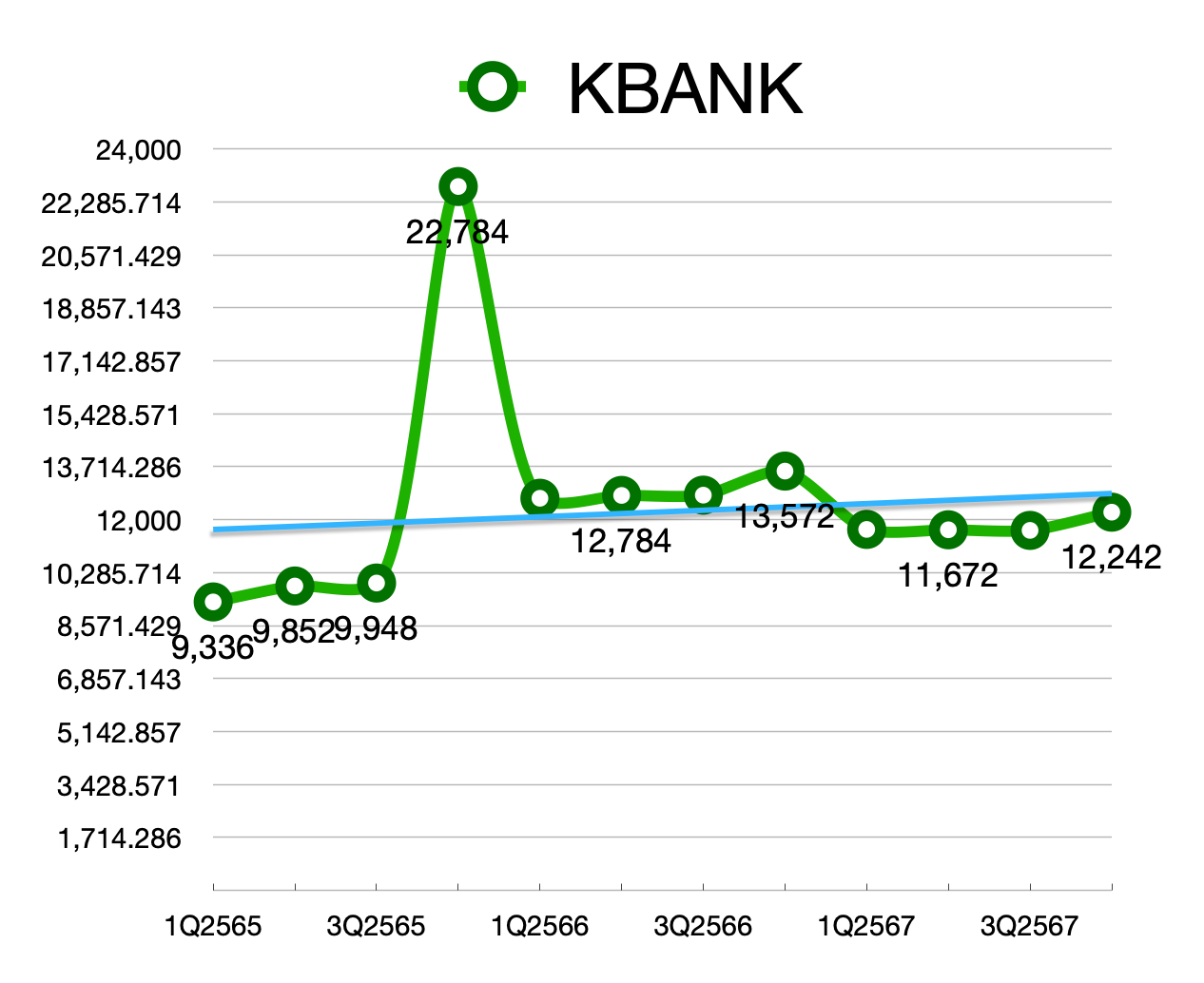

- KBANK ลดลงจาก 13,572 ล้านบาทใน Q4/2566 เหลือ 12,242 ล้านบาท

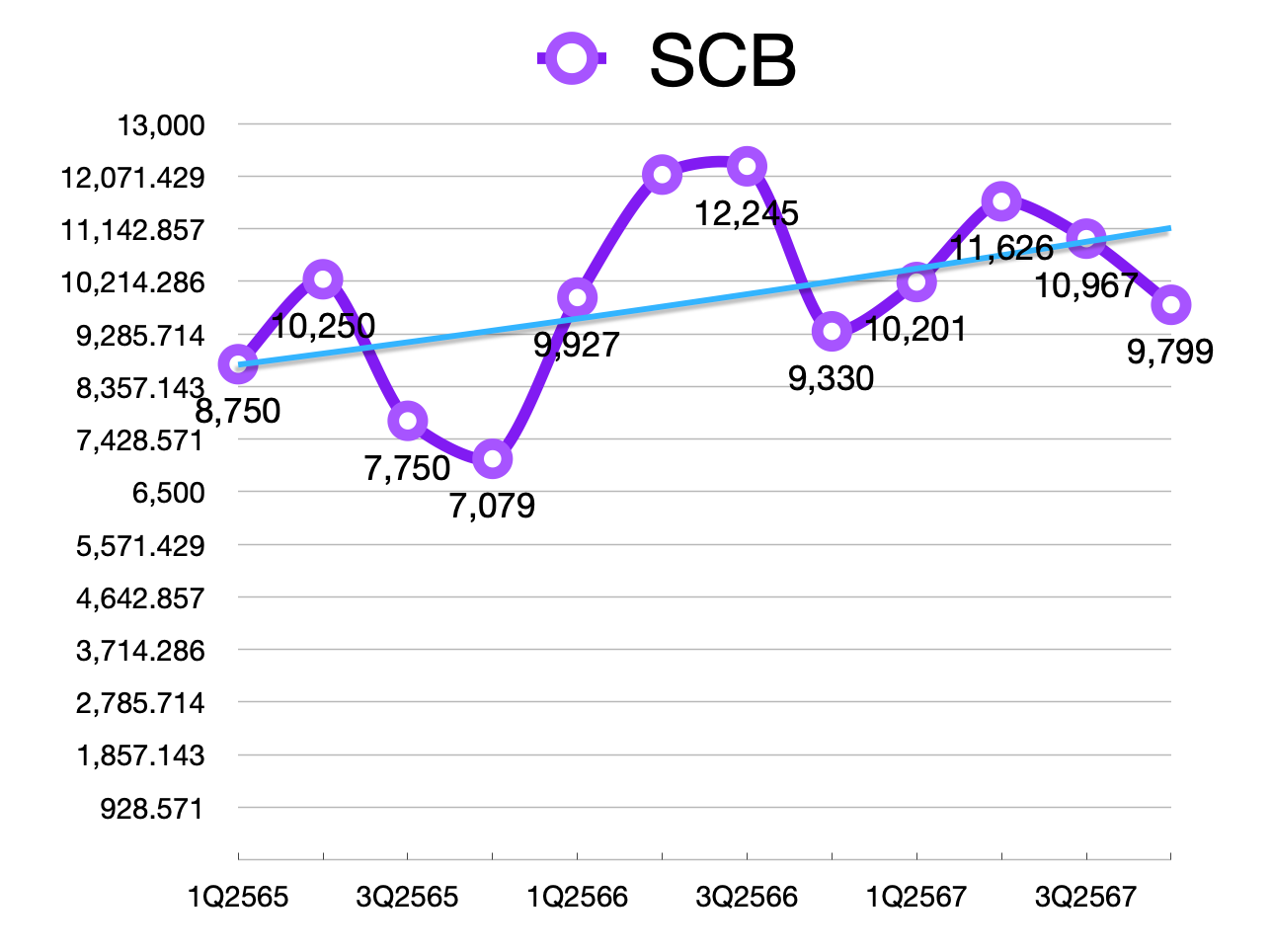

- SCB ลดลงจาก 12,245 ล้านบาทใน Q4/2566 เหลือ 9,799 ล้านบาท

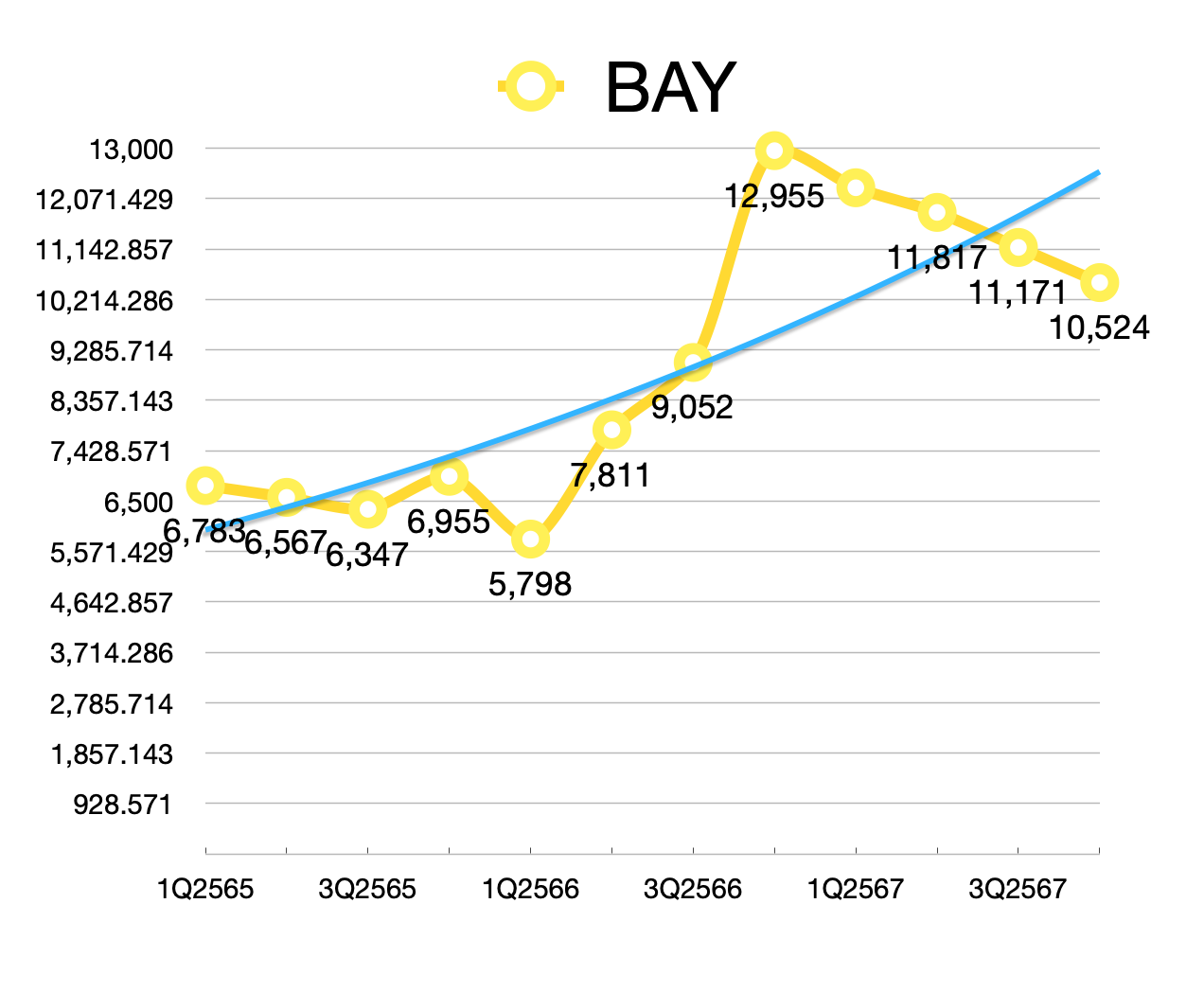

- BAY ลดลงจาก 12,955 ล้านบาทใน Q4/2566 เหลือ 10,524 ล้านบาท

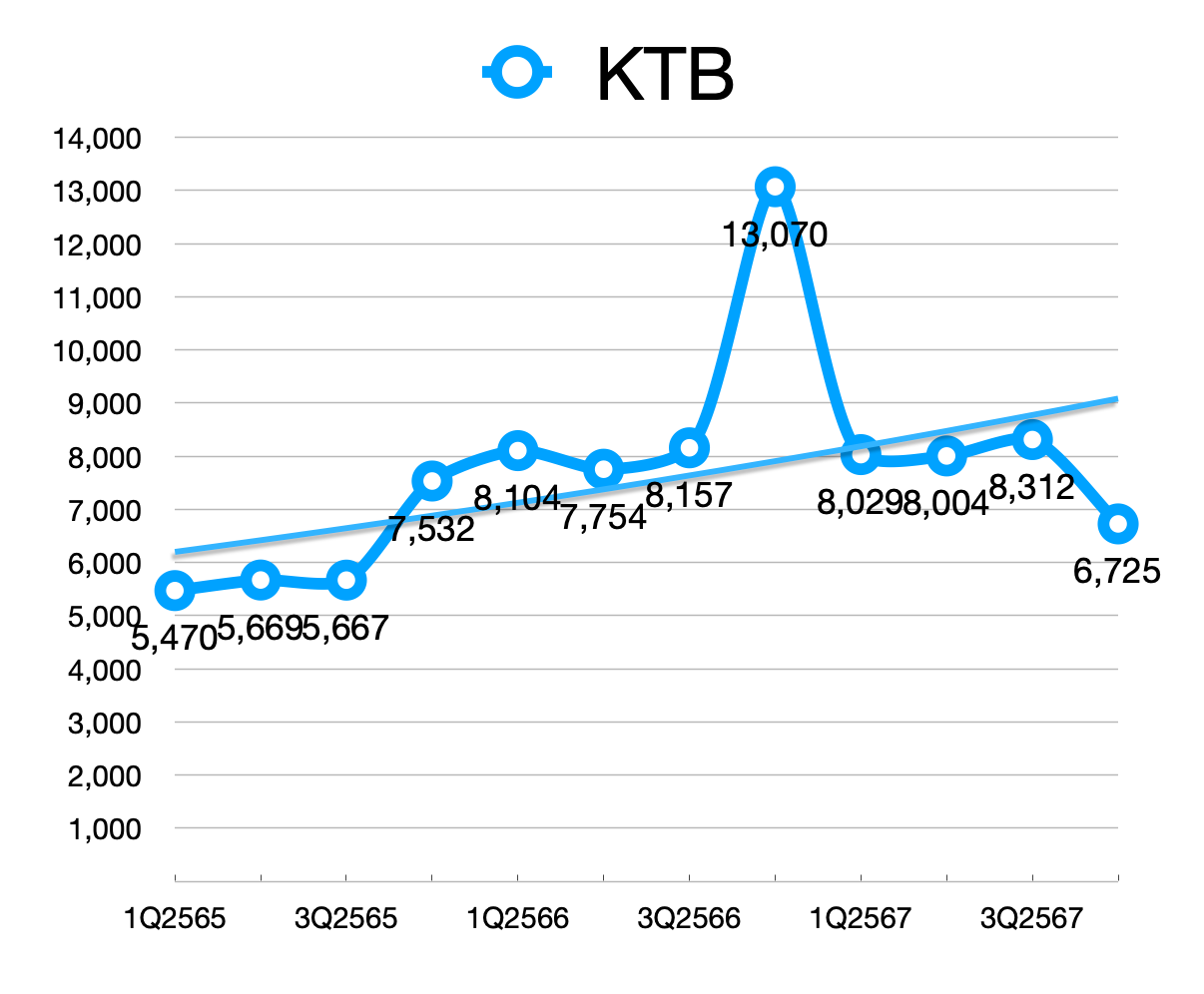

- KTB ลดลงชัดเจนจาก 13,070 ล้านบาทใน Q4/2566 เหลือ 6,725 ล้านบาท

แนวโน้มในปี 2568การลดลงของผลขาดทุนด้านเครดิตในไตรมาส 4/2567 อาจสะท้อนถึง คุณภาพลูกหนี้ที่ดีขึ้น จากหลายปัจจัย เช่น

- การฟื้นตัวของเศรษฐกิจ: ลูกหนี้สามารถชำระหนี้ได้ดีขึ้น ทำให้ระดับหนี้เสีย (NPLs) ลดลง

- นโยบายบริหารความเสี่ยงที่รัดกุม: การตั้งสำรองในปีก่อนหน้าอาจเป็นการกันสำรองเผื่อไว้ล่วงหน้าในช่วงเศรษฐกิจมีความเสี่ยงสูง

ในมุมมองต่อปี 2568 หากแนวโน้มเศรษฐกิจยังคงแข็งแกร่ง คุณภาพสินทรัพย์ของธนาคารน่าจะดีขึ้นต่อเนื่อง

อย่างไรก็ตาม ธนาคารยังต้องคำนึงถึงความเสี่ยงจากปัจจัยภายนอก เช่น ความไม่แน่นอนทางเศรษฐกิจโลก อัตราดอกเบี้ยที่อาจปรับตัวสูงขึ้น และสถานการณ์หนี้ภาคครัวเรือน ซึ่งอาจทำให้ต้องกลับมาทบทวนระดับการตั้งสำรองอีกครั้ง

สิ่งที่ต้องเฝ้าติดตามในปี 2568: นโยบายภาครัฐ

1. โครงการ “คุณสู้ เราช่วย” และมาตรการกระตุ้นเศรษฐกิจ

- มาตรการแจกเงิน 10,000 บาทผ่านกระเป๋าเงินดิจิทัล มีเป้าหมายเพื่อกระตุ้นการใช้จ่ายภายในประเทศ ซึ่งจะเพิ่มกำลังซื้อในกลุ่มผู้บริโภค

- ผลกระทบในเชิงบวกอาจช่วยลดภาระหนี้ในกลุ่มลูกหนี้รายย่อยและเพิ่มโอกาสในการชำระหนี้ของลูกหนี้ SME

- หากโครงการสำเร็จ อาจช่วยเพิ่มกระแสเงินสดในระบบเศรษฐกิจและลดโอกาสเกิดหนี้เสีย (NPLs)

2. การเบิกจ่ายงบประมาณภาครัฐ

- หากการเบิกจ่ายงบประมาณของภาครัฐเร่งตัวขึ้น โดยเฉพาะในโครงการก่อสร้างและโครงสร้างพื้นฐาน จะช่วยสร้างงานและกระตุ้นการลงทุนในภาคเอกชน

- เงินทุนหมุนเวียนในระบบเศรษฐกิจที่เพิ่มขึ้น อาจช่วยลดความเสี่ยงด้านสภาพคล่องของลูกหนี้รายใหญ่ในกลุ่มธุรกิจ

3. นโยบายลดต้นทุนภาคประชาชนและ SME

- หากภาครัฐยังคงมาตรการช่วยเหลือ เช่น การลดดอกเบี้ยสินเชื่อ, การพักชำระหนี้ หรือการช่วยเหลือกลุ่ม SME ผ่านกองทุนต่าง ๆ จะส่งผลบวกต่อคุณภาพสินทรัพย์ของธนาคาร

- ลดความจำเป็นในการตั้งสำรองเพิ่มเติมในกรณีลูกหนี้ที่ยังอยู่ในระยะฟื้นตัว

สิ่งที่ต้องจับตาเพิ่มเติม

- การบริหารหนี้สาธารณะของรัฐ: หากภาครัฐใช้งบประมาณกระตุ้นเศรษฐกิจในระดับสูง จำเป็นต้องติดตามว่าภาระหนี้สาธารณะจะกระทบเสถียรภาพการคลังหรือไม่

- การฟื้นตัวของเศรษฐกิจโลก: แม้ว่าปัจจัยภายในจะส่งผลดีต่อปี 2568 แต่ปัจจัยภายนอก เช่น ความไม่แน่นอนทางเศรษฐกิจโลกหรือวิกฤตทางการเงิน อาจส่งผลกระทบเชิงลบ

บทสรุป

หากนโยบายกระตุ้นเศรษฐกิจของภาครัฐ เช่น โครงการแจกเงิน 10,000 บาท และการเร่งเบิกจ่ายงบประมาณ สามารถดำเนินการได้อย่างมีประสิทธิภาพ จะช่วยหนุนให้เศรษฐกิจในปี 2568 ฟื้นตัวต่อเนื่อง ซึ่งส่งผลดีต่อคุณภาพลูกหนี้ ลดโอกาสเกิด NPLs และทำให้ธนาคารสามารถตั้งสำรองในระดับที่ต่ำลงได้ในที่สุด

90% ผมให้ AI ช่วยวิเคราะห์

หากดูตามบริบทแล้ว ผมคิดว่าเราผ่านสถานการณ์ที่เลวร้ายไปแล้ว โดยเฉพาะเรื่องปัญหาหนี้ภาคครัวเรือน ถึงแม้จะยังไม่สามารถคลายกังวลได้เพราะอัตราหนี้ภาคครัวเรือนยังสูง แต่เริ่มมีมาตราการช่วยเหลือบรรเทาที่ชัดเจนขึ้น

เอาล่ะ ถึงแม้บทความนี้จะไม่มีรูปของการปล่อยสินเชื่อ แต่ก็ให้เข้าใจว่าสินเชื่อไม่ได้เพิ่มขึ้นและบางธนาคารลดลงเล็กน้อย ตรงนี้ผมก็มองว่าเป็นจุดสำคัญที่อธิบายได้ว่า ที่ผ่านมา 3 ปี ธนาคารคุมเข้มการปล่อย และ หันมาดูแลเรื่องคุณภาพลูกหนี้มากขึ้น

ข้อสังเกตุจากกราฟ

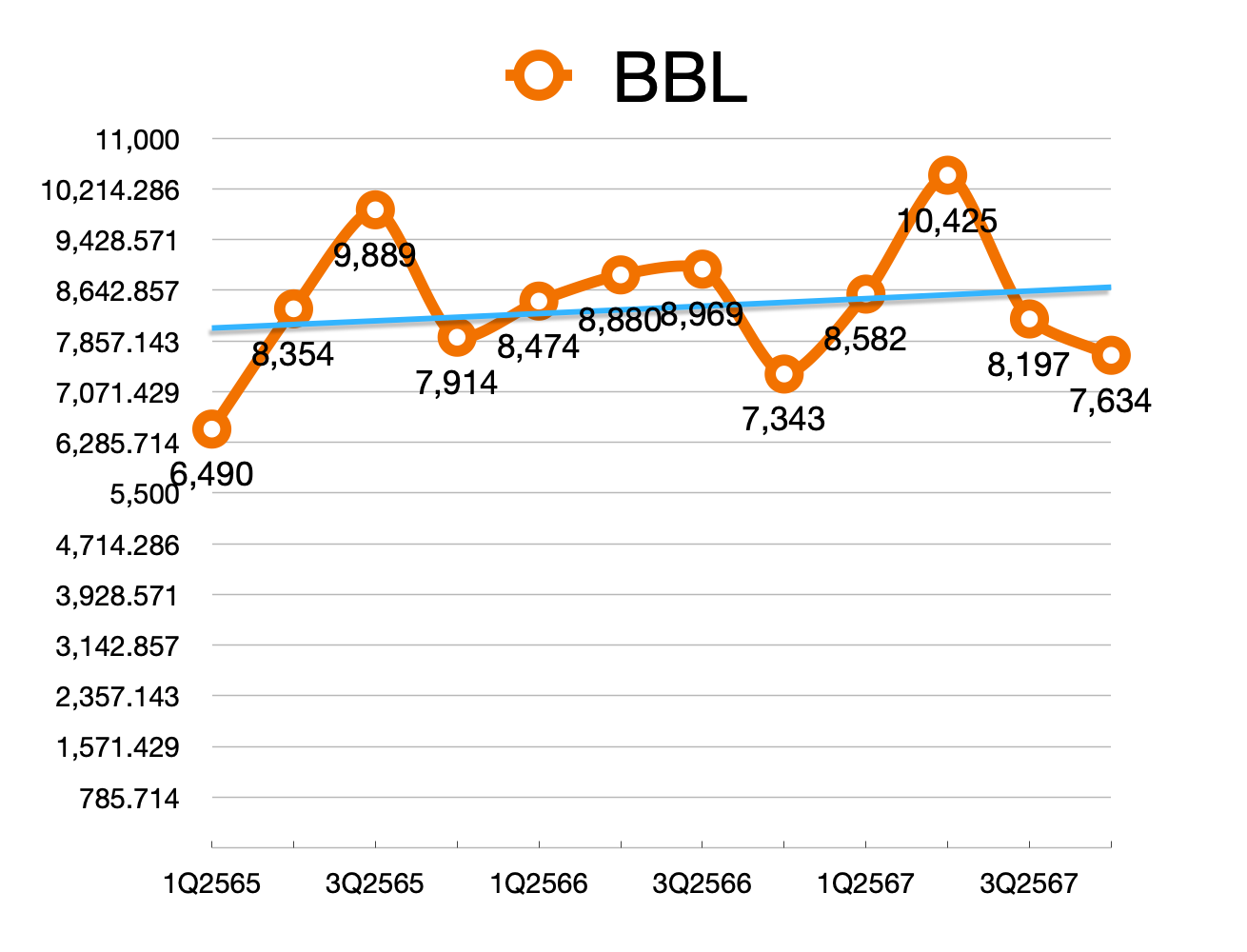

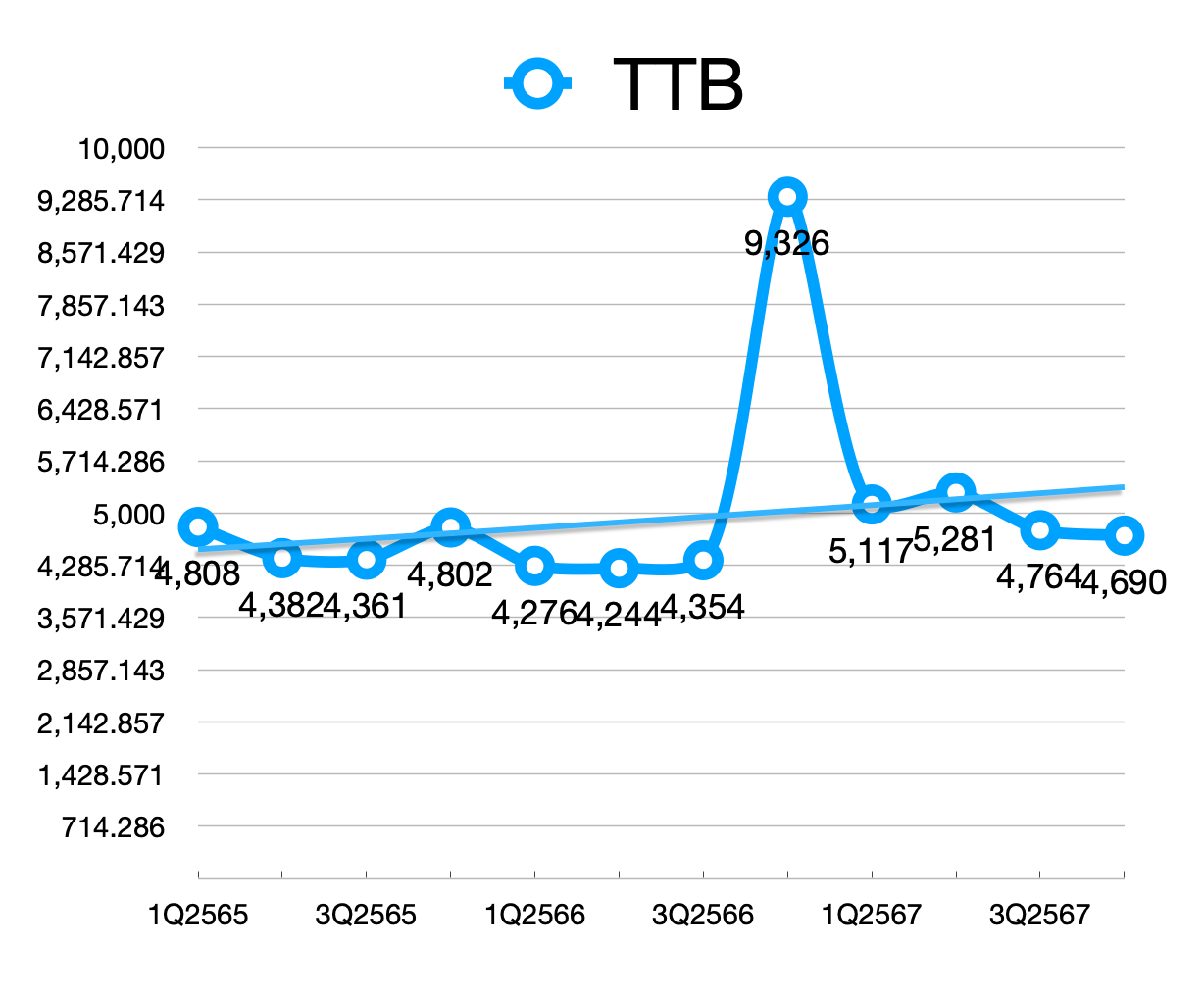

เห็นว่า KBANK BBL TTB SCB KTB มีตัวเลขผลขาดทุนด้านเครดิตที่ดูแล้วไม่ขัดตาจะมีแค่ KBANK ช่วง Q4/65 เท่านั้นที่ดูจะกังวลและรีบตั้งมากแต่ BBL SCB กลับทำออกมาได้สวยงาม

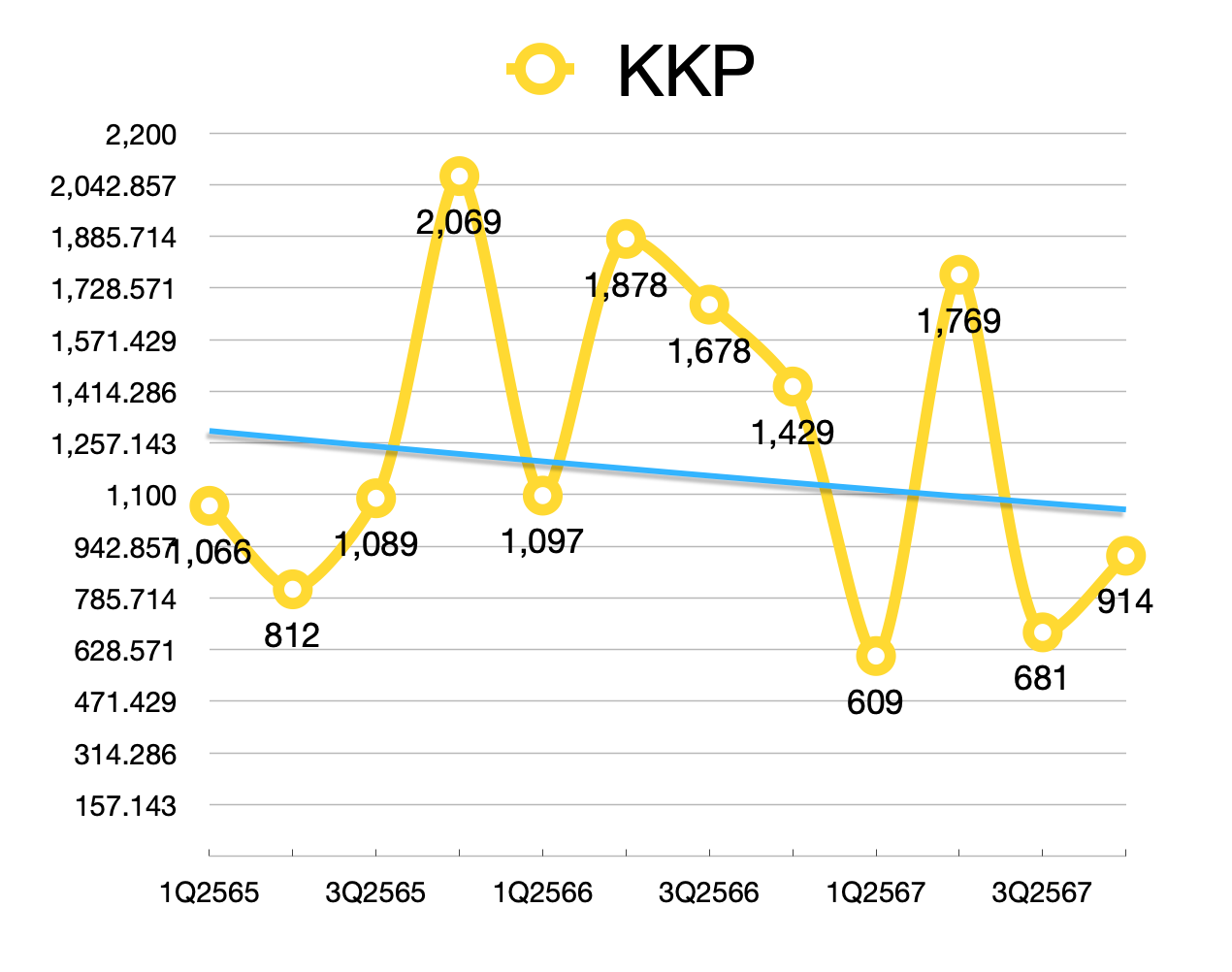

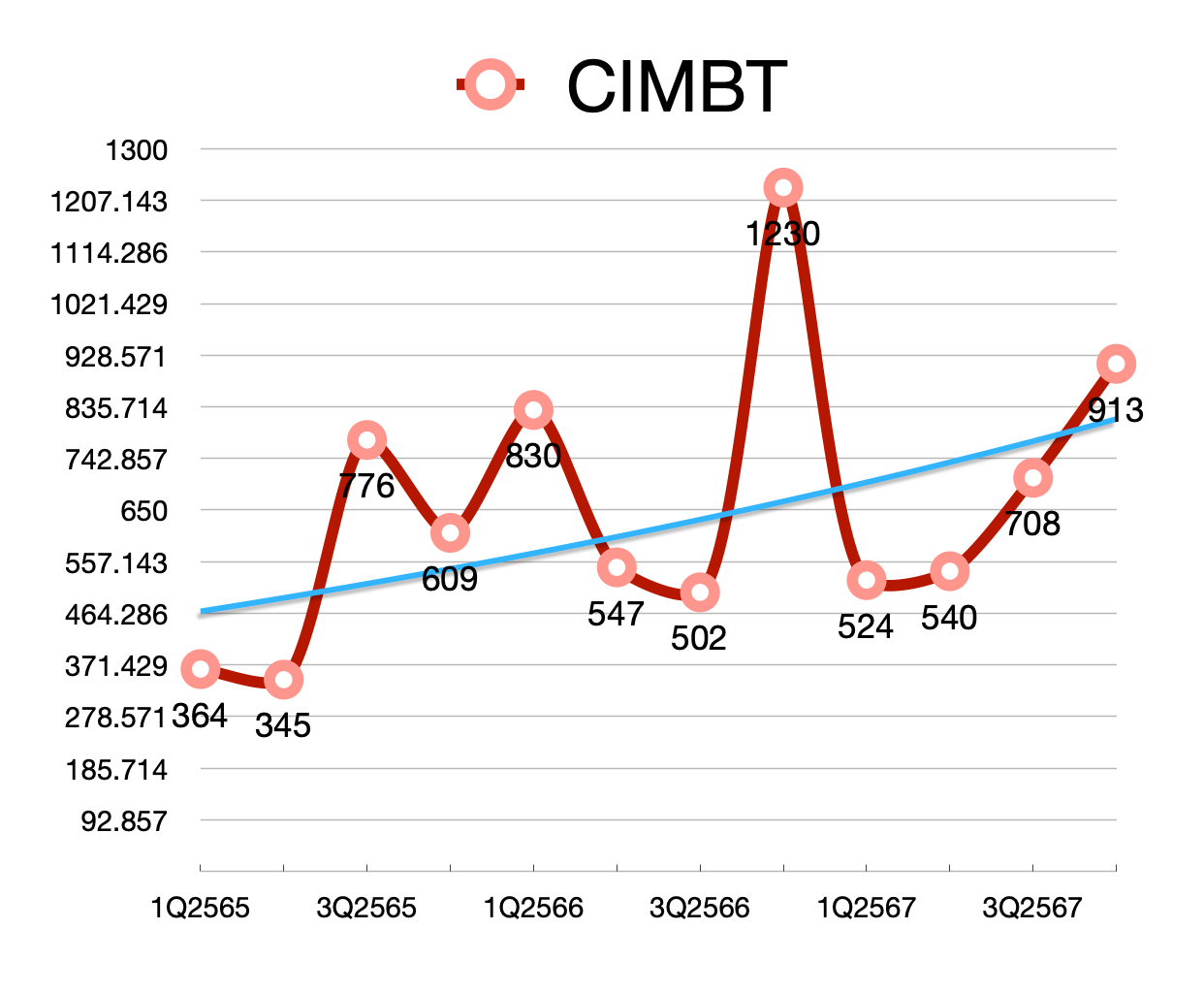

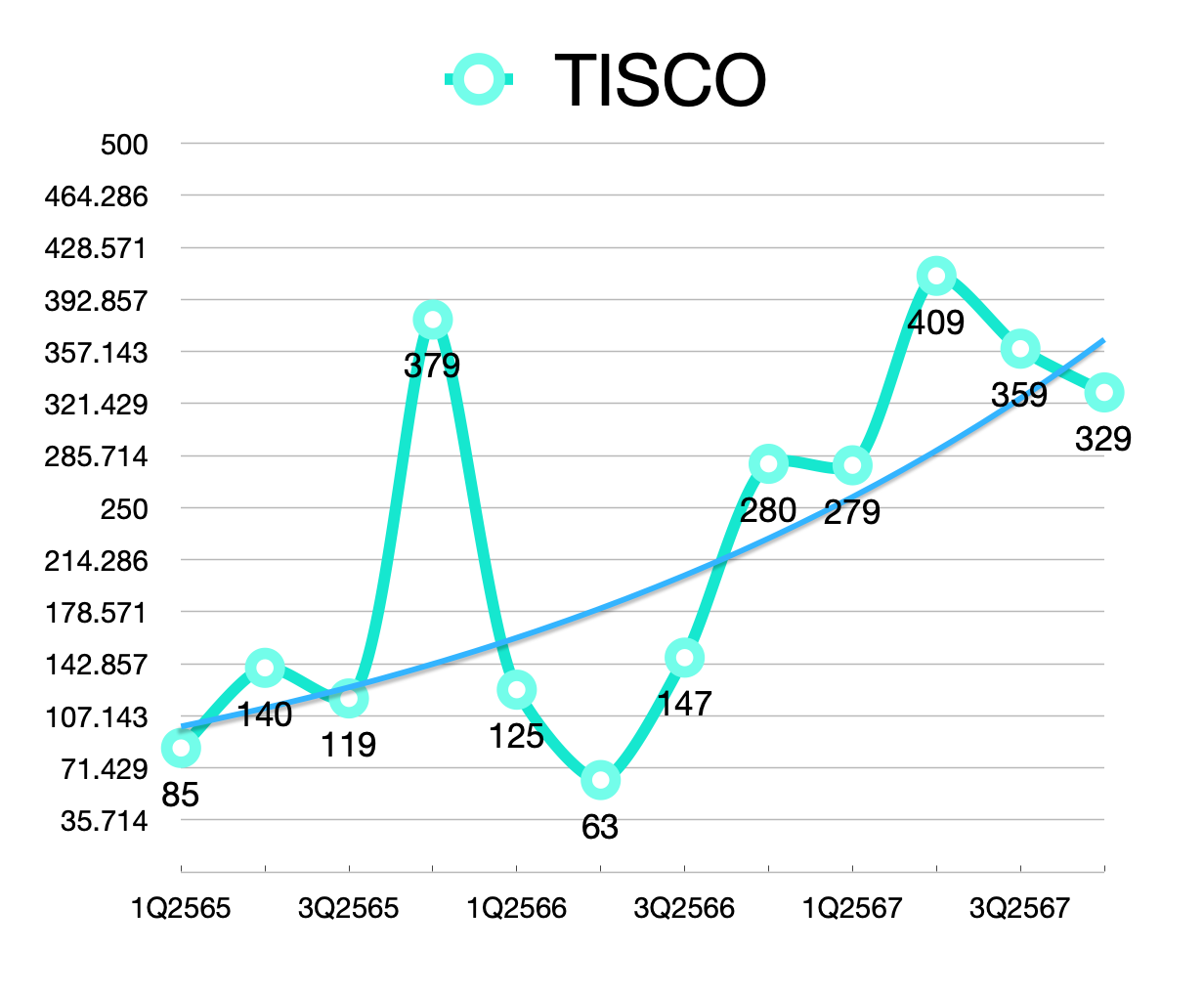

KKP ที่เคยมีปัญหายาวมา 3 ปี มีผลขาดทุนด้านเครดิตน้อยลง เหตุผลปล่อยยากขึ้นด้วย แต่คุณภาพลูกหนี้ก็ถือว่าดีขึ้นจริง ตรงนี้ก็มีการพูดถึงว่า รถที่ยึดมาอาจจะไม่มากเหมือนก่อนและเชื่อมโยงไปถึงลานประมูลรถที่อาจมีรถยึดน้อยลง ในขณะที่ TISCO เป็นธุรกิจที่คล้ายกัน กลับมีแนวโน้มผลขาดทุนด้านเครดิตเพิ่มขึ้นอย่างรววดเร็วในช่วง 3 ปีที่ผ่านมา โดยที่ราคาหุ้นไม่กระทบอย่างมีนัยสำคัญ เค้าเก่งจริงๆ